예금과 적금은 은행에서 가장 쉽게 가입을 하게 되는 상품이지만 각각 서로 다른 특징을 가지고 있으며, 그 차이점을 이해하고 적절하게 활용하는 것이 중요합니다. 돈을 벌고 저금을 하고 불리는 방법은 여러 가지가 있지만, 그중 예금과 적금은 공격적인 투자를 하기 전 가장 기본이 되는 금융상품 두 가지입니다.

아래는 총 600만 원에 대해 예금과 적금에 각각 투자하는 경우의 자세한 예시입니다.

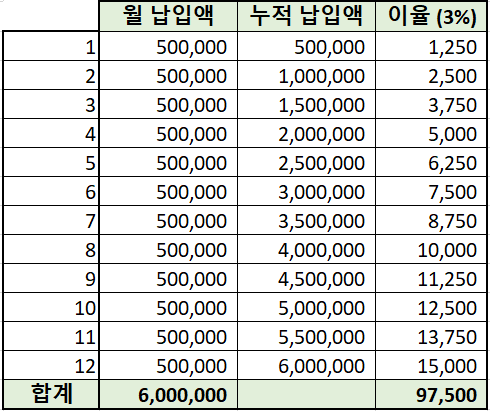

적금의 경우

매달 일정 금액을 불입하여 만기에 목돈과 이자를 수령하는 형태입니다. 예를 들어 매달 50만 원씩 12개월을 불입하고, 만기에 600만 원 + 만기약정이자 3% 인 세전 97,500원의 이자가 계산됩니다.

적금은 일정액이 기간 동안 불입되는 경우이기 때문에, 예금 상품과 적금 상품의 같은 기간에 대해 이율이 동일하다면, 예금 상품의 이자 금액이 더 많습니다.

예금의 경우

예금은 600만 원 전체를 계약 시점에 은행에 납입하고, 만기에 600만 원 + 약정 이자를 수령합니다. 600만 원을 1년, 3%의 이자를 받기로 한 상품이라면, 600만 원 x 3% = 180,000 원 (세전)의 이자가 계산됩니다.

적금의 사례에서 살펴보았듯 적금의 1년 만기 3% 상품에서 계산된 97,500원 보다 금액이 적습니다.

예금과 적금의 활용 방법

따라서 적금은 매월 얼마씩 저금할 목표로 목돈을 만들고자 할 때 유리하고, 예금은 이미 가지고 있는 목돈을 은행에 맡기고 그 금액을 불리고자 할 때 유리합니다.

예금의 경우, 지금은 이자율이 많이 낮아 장점이 상쇄된 부분이 있지만, 예전에 이율이 어느 정도 되었을 때에는 정기예금을 통해 이자를 매월 받으면서 노후 자금으로 예금을 이용할 수 있게 하는 상품들이 많이 있었습니다 (이율은 낮지만, 지금도 있습니다).

예를 들어, 1억을 1년 정기예금 3%를 넣어 두는 경우, 받을 수 있는 1년 총이자가 1억 * 3프로 = 300만 원이므로, 이를 매월 수령하도록 한 달에 25만 원씩 (세전) 수령할 수 있었습니다. 세금을 제한 후 실수령액은 20만 원 초반이 되겠네요.

적금의 경우, 시중 은행에서 '1000만 원 목돈 만들기', '2000만 원 목돈 만들기' 이런 형태로 홍보하는 것을 종종 볼 수 있습니다.

이자를 포함하여 만기 때 1000만 원을 받을 수 있게 매월 불입액을 역 계산하여서 만든 상품으로 이러한 적금 상품에 가입하면, 매월 일정 금액을 불입하고, 만기 때 원하는 목돈을 수령할 수 있습니다.

소득세와 주민세

위의 예시에서 적금은 97,500원, 예금은 180,000원의 이자액을 계산하였지만, 실 지급액은 소득세와 주민세가 차감되기 때문에 실은 더 적은 금액을 수령하게 됩니다. 이자소득세는 14%, 주민세는 이자소득세 14%의 10%, 즉 1.4%가 부과되어 총 14% + 1.4% = 15.4%의 세금을 공제됩니다.

예를 들어,

세전 이자가 97,500원의 경우 15.4% 제한 후 82,485원

세전 이자가 180,000원의 경우 15.4%를 제하고 152,280원을 수령하게 됩니다.

이렇게 3%의 이자율이어도 세금을 제외하고 수령하기 때문에, 유효이자율은 3% 보다 낮은 2.5% 정도가 됩니다. (2.53% = 152,280원/6,000,000원).

'경제' 카테고리의 다른 글

| 호주의 주요 산업: 경제를 이끄는 핵심 동력 (0) | 2024.08.27 |

|---|---|

| 호주 2024년 주별 최저임금 (0) | 2024.08.27 |

| 미국의 부상: 스페인을 넘어서 강대국이 되기까지 (0) | 2024.08.25 |

| 선물거래 하는방법 A to Z: 초보자 가이드 (0) | 2024.08.16 |

| 가족간 차량 명의 이전시 취득세 (0) | 2021.08.19 |

댓글